早上一看,美股,又新高了。今天A股怎么走,不重要了,反正继续满仓持有。

这篇文章,昨天就写好了,只是因为公众号的限制,每天只能发一篇,而昨天上午,在大跌时,我写好文章《现在这位置,好得很,我仍然满仓持有》,准备给大家心理按摩,当文章写好发出去后,大盘开始大涨,不需要我按摩了。而当天的发文章数量,就消耗了。文章整理好了,就第二天才能发出来了。Q群:160422406,有兴趣的,可进。有即时的消息,方便发一下。公众号一天一篇,有时不方便。Q群如果加不了,可以关注我雪球号,名为"公众号73只蚂蚁",或是关注我微博号,名为"73只蚂蚁"。

前面说过,不仅不想研究股票,连行业指数也不想研究了,很多人最近更是发觉,这两年直接投沪深300,收益也能跑赢大部分人。

那这么多宽基,哪个更好?或者说更适合自己的情况呢?

先了解一下,再结合自己的情况,自己调整吧。

有兴趣的朋友,可以去搜索一下《一文看懂:中证100、中证500、中证800、中证1000哪个最适合定投》,此文讲得非常清楚。

它是"每日经济新闻" 2019-10-13发布的。

以下是,摘录的一些关键信息:

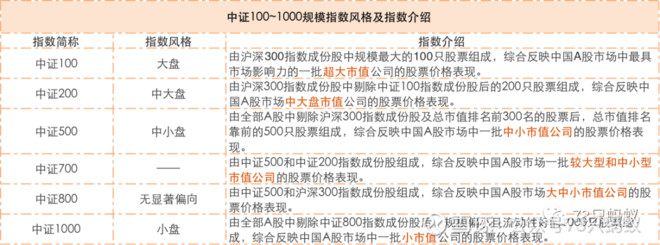

不难看出,中证系列指数中,每只指数后面的数字即为所包含的成分股数量,即中证100指数含100只成分股、中证800含800只成分股,且各指数间存在一定关联。如:

(1)沪深300=中证100+中证200

(2)中证700=中证200+中证500

(3)中证800=沪深300+中证500

此外,数字越大,除了说明涵盖的成分股越多,也代表了其规模风格越小。所以选择中证100指数基金还是选择中证1000指数基金,也就是变成了想要"大盘基"还是"小盘基"的问题。

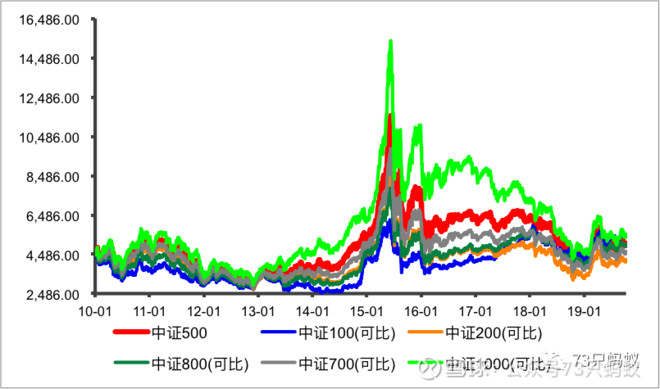

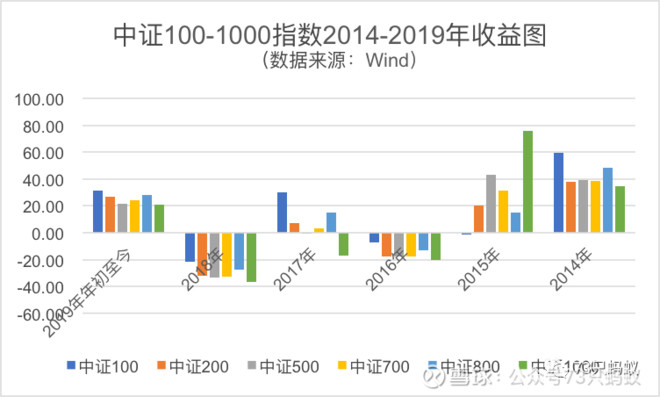

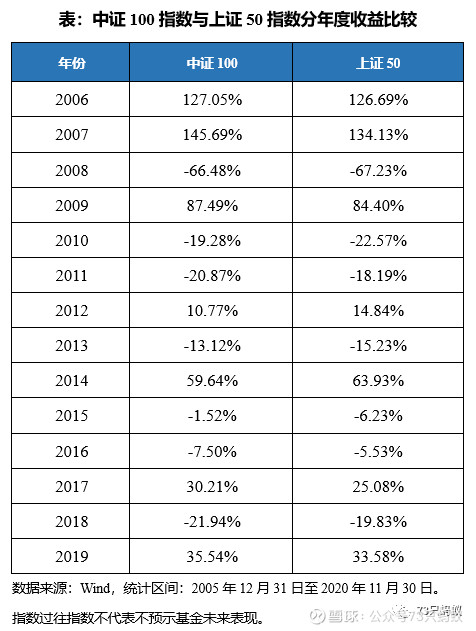

收益回报哪只强?

从每年的涨幅来看,所含成分股市值大小和指数涨跌没有必然联系,并不存在大盘风格就比小盘表现好的说法。但值得注意的是,中证100和中证1000这两个指数的极端情况——WIND数据显示,2014年至今,中证100(除2015年外)是这些指数中表现最好的产品;而中证1000则正好相反,除2015年涨幅惊人外,其他年份里均收益垫底。

而从滚动收益情况来看,截至10月12日的最近一年、三年和五年时间里,中证100都是表现最好的;中证1000是近三年、五年和今年以来收益靠后的;中证500则是最近一年里表现最差的。

整体来看,无论是短期投资,比如每年年初买入年末取走,还是买入后持续持有1~5年,过去五年里,中证100都是一个能带来不错回报的投资标的。

中证100和上证50 PK一下

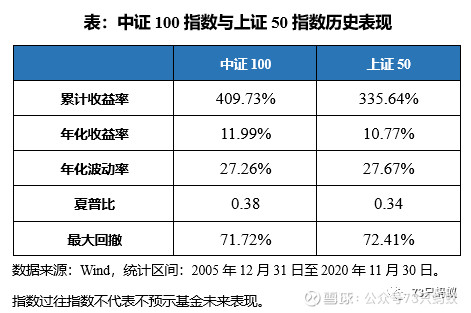

中证100和上证50收益率比较

上证50从2003年到2019年的累计收益率是196.8%;中证100从2005年到2009年累计收益率是317.6%。这个差距就非常明显了。从过去十几年的数据显示中证100比上证50的收益率要好。

这是一次性买入的收益率。我们再来回测下本轮熊市开市到现在这段时间,中证100和上证50采用低估定投的收益率。

本轮熊市从2015年6月份熔断开始,一般低估定投在大熊市刚开始的时候不会启动,我们选择2016年第二次股灾熔断附近开启本轮定投。回测时间是从2016年2月1日开始,截至到2019年10月30日。

定投策略是低估定投,在相应指数基金低估区间开始定投,在正常估值区间持有,高估值区间逐步卖出。

中证100年化收益率是15.9%,最大回撤率27.73%。上证50年化收益率是13.89%,最大回撤率是26.11%。

从这个回测数据显示,采用低估定投策略,中证100的收益率也优于上证50。

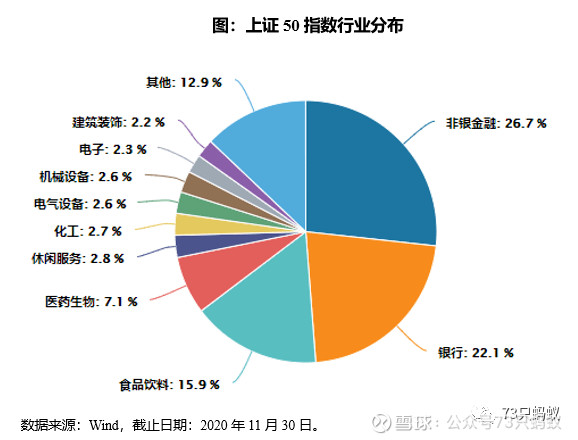

中证100指数行业分布比上证50更均衡,金融占比不至于过大

比较两指数成份股的申万一级行业分布,上证50指数包含了20个行业,前五大细分行业分别是非银金融(26.73%)、银行(22.06%)、食品饮料(15.91%)、医药生物(7.14%)和休闲服务(2.75%),合计74.59%。其中金融股在上证50中权重合计达到49%,占比很高,因此上证50也常常被朋友们戏称为"金融50"。

而中证100指数则包含了25个行业,前五大行业为非银金融(19.21%)、银行(18.19%)、食品饮料(17.28%)、家用电器(7.24%)和医药生物(5.10%),合计67.02%。金融股权重合计为37%,比上证50少了许多。可以说,中证100指数样本股的行业覆盖面更广,一些具有长期生命力的、成长性较好的行业如食品饮料、家用电器、电子等行业在中证100指数中的权重占比更高。

中证100指数历史表现优于上证50指数,年胜率比上证50更高

100ETF可参与沪深两市主板、科创板和创业板的打新,增强效果好。

看了一大堆,是不是,更难选择了?

实际上不同年份,不同时期,大盘和中小盘的赚钱效应又有不同,有些年份,就是上证50收益更好。

所以,最后我抛开上面的这些,直接上中证800+中证1000,直接不重复的,把A股上的1800只个股纳入投资目标。(515800+512100)

如果想,按大中小盘风格来区别的话,可以这样分:

沪深300+中证500+中证1000,和上面一样,1800只,只是分成了三档,也不重复。(510310+159922+512100,510310管理加托管是每年0.2%,如果不在意每年0.6%的话,可以选择510300)

或是

中证100+中证500+中证1000,漏了200只股票,共1600只,按不同时期,不同估值,给不同的档位不同的份额。(512910+159922+512100,159922 管理加托管是每年0.2%,如果不在意每年0.6%的话,可以选择510500。)

还有一个更懒的,只投515180 中证红利,或其他510880、501029红利基金。

不考虑那么多,每年还有分红,可以再投或是消费。

如果想深度参与牛熊切换,大波动的心跳,可以玩512880证券ETF,熊来了,跌得够狠,牛市来了,涨得够猛,弹性十足。

另外,还有创业板ETF 159915、科创50ETF 588000、中小板ETF159902、香港的恒生ETF159920、H股ETF510900、50AH ETF 501050(它主要投资上证50,但是上证和香港,哪个市场的对应个股便宜,就投哪个)

海外的,还有:

纳指ETF 513300 159941 513100

标普500ETF 513500

德国30ETF 513030

日经ETF 513520 日经225ETF 513000

===

今天统计了一下,34个持仓,好多需要优化,或者说清掉的。

标红的,大部分会清掉,小部分,会留一点当情怀长线持有。

这里面的个股,有些是中新股,留下的,马应龙,是因为情怀买的,羚锐制药也是,红旗连锁也是。中国国航是疫情发生后,它大跌时,买的,其他的不逐一说了,都有买它的理由。

就算标红的清掉了,后面这些ETF,也会进一步清理。

不过,这时间,还需要一个大牛市给我清理的机会。现在不想动。

这是我晚上整理的一个数据,整理后,我又觉得,好复杂,太麻烦了,如果真按这个来,那就选创业板ETF,但,事情不是这么简单的,最近2年创业板涨得好,你现在买进去,未来2年,大概率他不如10名之后的这些涨得好,后面大概率是后面这些涨得多一些,赶上排前面的。

但是,却不是所有落后的都会涨得多。

所以,回到原点,不选个,直接沪深300 + 中证500 + 中证1000

是不是呢?如果有余力,其实,这个统计,还是有些用的,大仓位就选包含1800个股的上面这3只ETF,小仓位,拿来试验,做轮动,比如:就买排名在10之后的这些,因为他们有强烈的补涨动力。而排名靠前的,要再涨一倍,有点难度。

这个表格,我会保留,今后,会再统计一下。

作者公众号:73只蚂蚁

No comments:

Post a Comment