有一个男子带着狗在街上散步,这狗先跑到前面,再回到主人身边。接着,又跑到前面,看到自己跑得太远,又折回来。整个过程,狗就这样反反复复。最后,他俩同时抵达终点,男子悠闲地走了一公里,而狗走了四公里。男子就是经济,狗则是证券市场。

这是德国投资大师安德烈·科斯托拉尼对股市和经济的关系作出的经典比喻。由于经济是不断发展的,股市长期而言是上涨的。

英国

1984年至2017年,英国著名的富时100指数上涨5.24倍,年化涨幅5.70%;

同期英国的名义GDP增长4.89倍,年化增长率5.52%。

英国经济增长比较平稳。而英国股市的波动有点大,2000年科网泡沫破灭后,直到2016年富时100指数才创出新高。

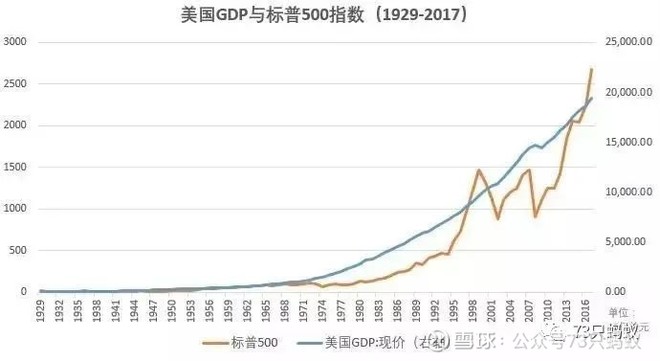

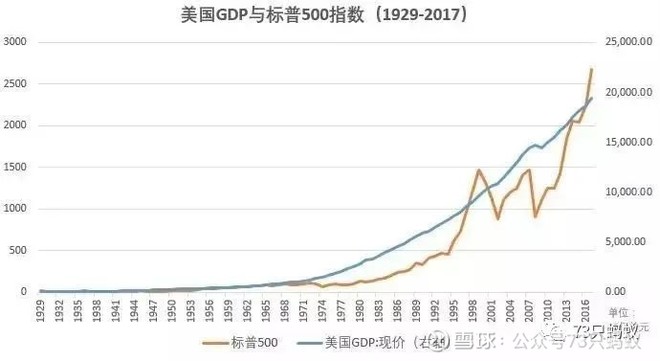

美国

美国长期占据了全球经济第一的位置,而标普500指数长期看,也是一个不断向上的走势。

从1929年到2017年,美国的名义GDP增长了185倍,年化增长率6.12%;

而同期标普500指数上涨了123倍,年化涨幅5.64%。

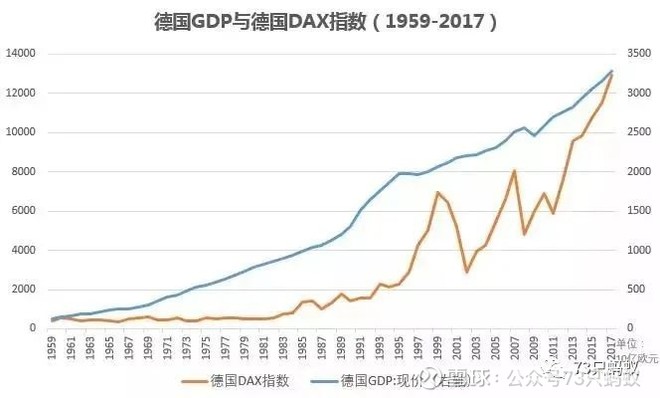

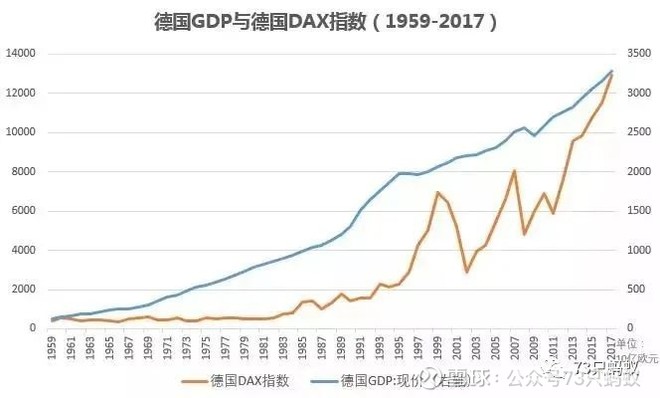

德国

1959年至2017年,德国DAX指数上涨29.92倍,年化涨幅6.09%;同期德国的名义GDP增长24.15倍,年化增长率5.72%。

和美国相似,作为世界上最强的经济体之一,德国经济稳步发展;在过去的59年中,德国股市只是在2000年科网泡沫破灭和2008年金融危机时大幅下跌,但很快就"收复失地",不断创出新高。

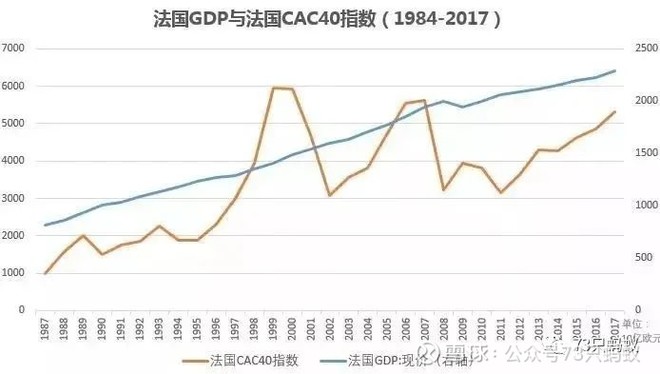

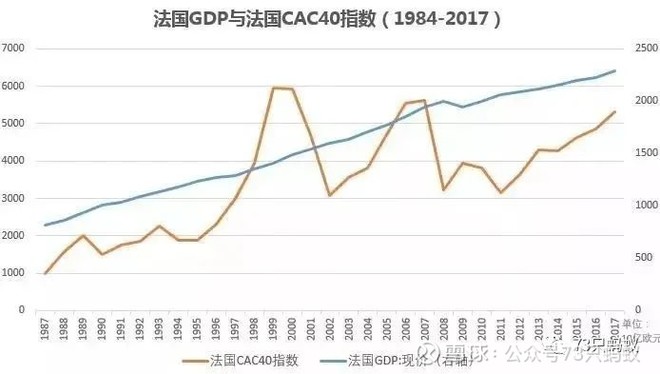

法国

1987年至2017年,法国CAC40指数上涨4.31倍,年化涨幅5.72%;同期法国的名义GDP增长1.81倍,年化增长率3.51%。

值得注意的是,2008年以后,法国经济发展放缓,2008年至2017年,法国名义GDP增长17.78%,同期法国CAC40指数下跌5.37%。

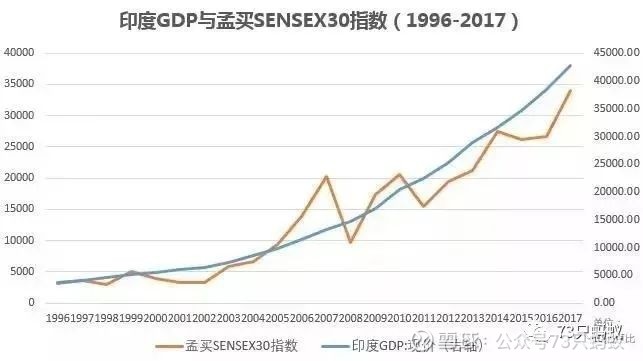

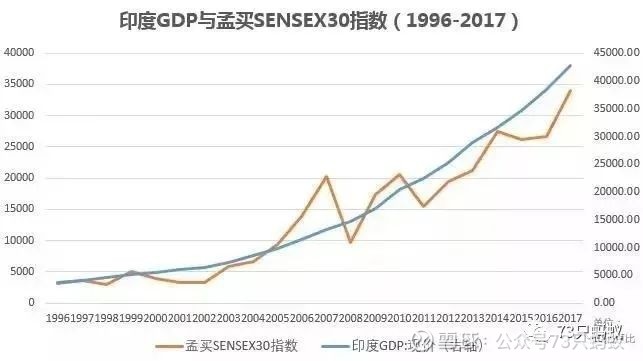

印度

1996年至2017年,孟买SENSEX30指数上涨10.04倍,年化涨幅12.11%;同期印度的名义GDP增长10.63倍,年化增长率12.40%。

作为新兴市场的代表,印度经济"开挂",近两年成为全球增速最快的经济体。

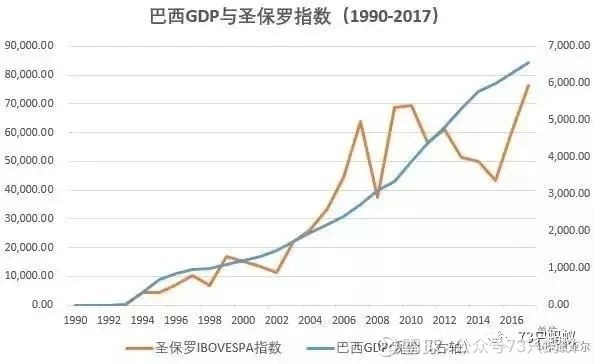

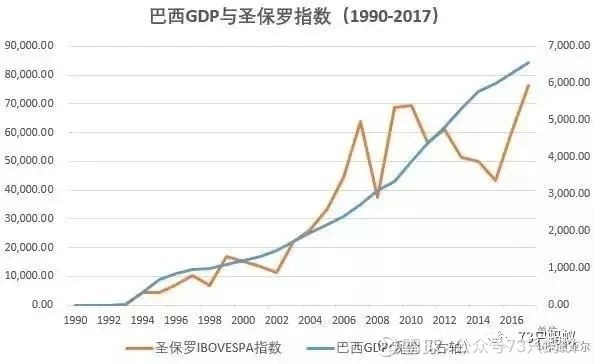

巴西

1994年至2017年,圣保罗IBOVESPA指数上涨17.78倍,年化涨幅13.60%;同期巴西的名义GDP增长16.55倍,年化增长率13.27%。

加拿大

1961年至2017年,多伦多300指数上涨22.12倍,年化涨幅5.77%;同期加拿大的名义GDP增长50.13倍,年化增长率7.28%。

加拿大和它的邻居美国相似,经济强盛,股市长牛。

南非

1995年至2017年,南非富时综指上涨9.63倍,年化涨幅11.34%;同期南非的名义GDP增长7.16倍,年化增长率10.01%。

南非的情况和其他新兴经济体(印度等)很像,经济高速发展,股市不断创出新高。

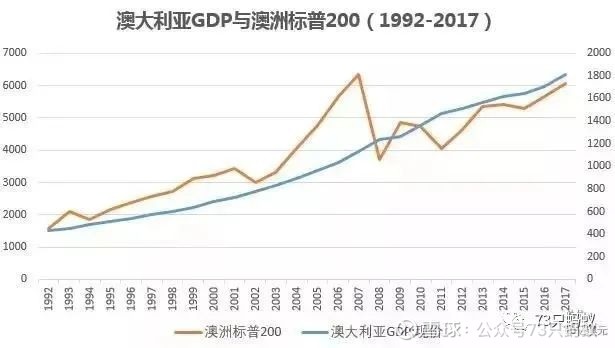

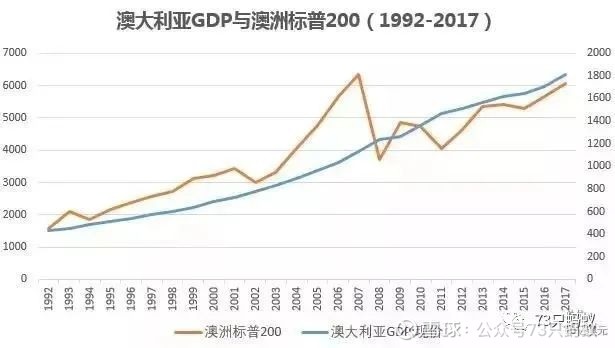

澳大利亚

1992年至2017年,澳洲标普200指数上涨2.87倍,年化涨幅5.57%;同期澳大利亚的名义GDP增长3.19倍,年化增长率5.90%。

作为老牌发达国家的澳大利亚,经济增长和股市表现与英法相似。

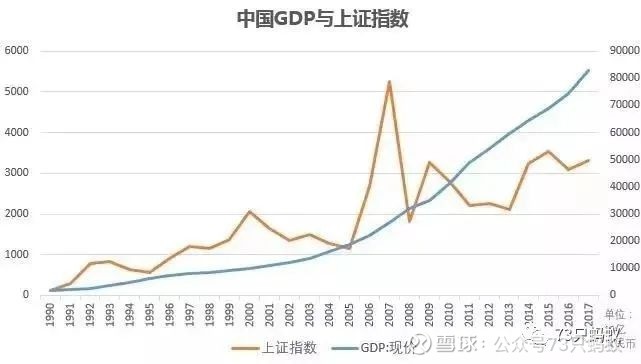

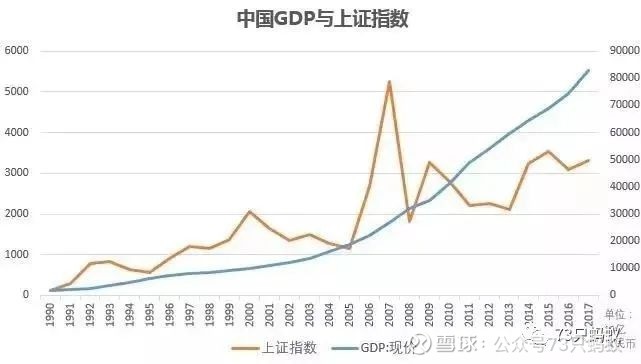

中国

1990年到2017年,上证指数上涨24.91倍,年化涨幅12.81%;同期名义GDP增长42.82倍,年化涨幅15.03%。

"投资就是投国运",巴菲特的这句话还有下半句——"投资家应该是爱国者"。如果你希望从股市的长期增长中分一杯羹,请相信祖国明天会更好。

股市的长期表现和经济增长基本吻合,"经济是不断发展的,股市长期而言是上涨的"

数据来源:Wind和远见财讯

======

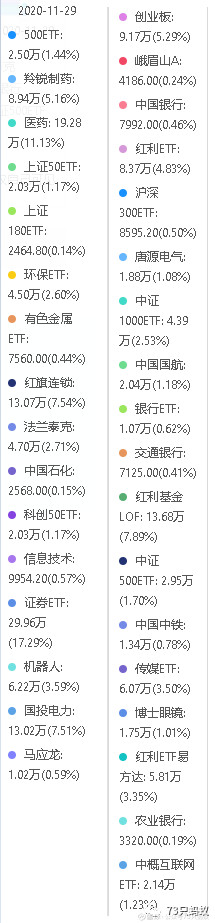

写完了我认为颇有价值的文章,再写写每天的流水帐:

首先,道个歉,昨天我挂单159915 1.538,这个价格写错了应该是2.538。

今早,我已经把文章改过来了。感谢群里网友的好心提醒。

其次,读者讨论,昨天开始加不了,腾讯把这功能关闭了,何时再开,没有时间表。所以,今后,没有讨论留言功能了。

昨天才写了《已满仓》,今天涨势良好,有网友问:

今天不会一日游吧

我是这样想的:

先假设差的预期,你会怎么办?

再假设好的预期,你会怎么办

如果能接受差的预期,那遇到 好的预期,那就是好心情

真差了,也是预期内

不会慌。

向死而生是指德国哲学家马丁·海德格尔在其存在论名著《存在与时间》里面用理性的推理详细的讨论了死的概念,并最终对人如何面对无法避免的死亡给出了一个终极答案:生命意义上的倒计时法—"向死而生"。

在书中海德格尔对"向死而生"的解释是:死和亡是两种不同的存在概念。死,可以指一个过程,就好比人从一出生就在走向死的边缘,我们过的每一年、每一天、每一小时,甚至每一分钟,都是走向死的过程,在这个意义上人的存在就是向死的过程。而亡,指的是亡故,是一个人生理意义上真正的消亡,是一个人走向死的过程的结束。这两者之间的差别就是海德格尔死亡本体论的关键点。

借用并改编一下,凡是操作,我们都先想最差预期,并认为事物未来不清楚时,总是会向最差预期走,那我们就更能提前做好操作上的安全防范,比如轻仓,比如不轻易操作,分批操作,正因为每一个操作,都是向死而生的准备,那当操作后,并没有向最差预期走,那就是赚到的,就是开心的。

这就是用最保守的操作,来实现并得到最乐观的结果。

而,更多的人,是因为想着赚大钱,想着最好的预期,然后,一把梭,甚至加杠杆进去,结果,是悲剧的。

这也是为什么三大纪律,强调选永续的指数基金,选低估的标的,始终首先考虑最差预期,再考虑收益 ,自然而然的,就稳稳地得到好的结果。

不奢望,每个操作,都赚钱,不奢望暴富,期待放小,最后,经过时间和复利,在自律的加持下,长期下来,反而会得到巨大的财富。

不在一年一月的大收益,谋十年、百年的巨富。

古云:"不谋万世者,不足谋一时。不谋全局者,不足谋一隅"

难做的事和应该做的事,往往是同一件事?凡是有意义的事都不会容易。成年人的生活里没有容易二字。

当前放任自己,今后,就会成为自己讨厌的样子,当前自律,做应该做的事,今后,就会无悔,至于能不能成功,不一定,但至少无悔。

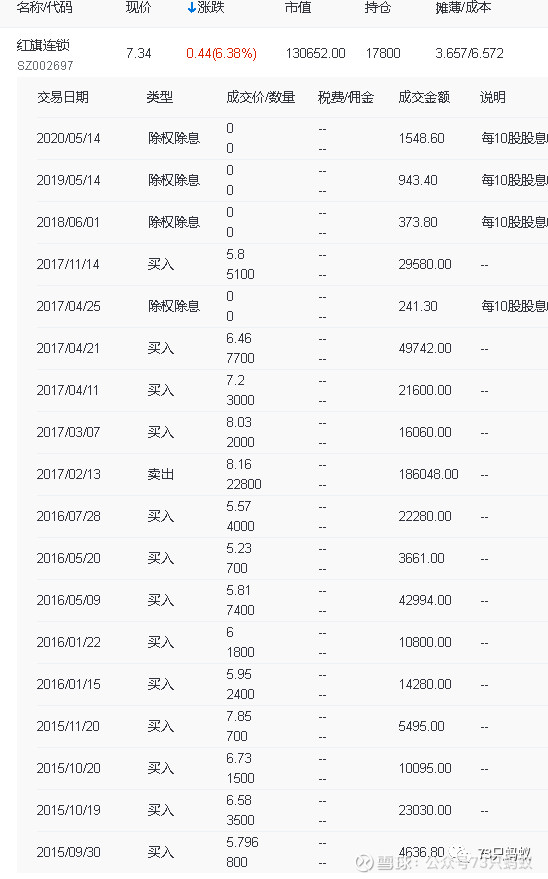

最近买的这6份短线资金,看起来操作成功了,但是都不符合三大纪律,至少在估值上稍高了些。我就是3%的资金,买着玩。写这个,就是提醒一下,别重仓跟单。跟着乐呵,跟着玩可以。

要靠这个致富,看起来,短期收益还行,但是,不长久。

能长久的,短期看起来,收益不高,但是因为敢长期重仓持有,不惧波动,时间跨度一长,那收益相当丰厚。

三大纪律和查估值,请看之前的文章。公众号目录里就有。

作者公众号:73只蚂蚁

原文首发:http://ant73.com/1349.html